集邦咨询:2019年第三季智能手机生产总量季增9.2%,第四季估小幅衰退

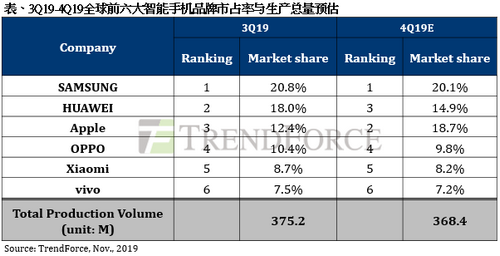

根据全球市场研究机构集邦咨询调查,在节庆铺货需求带动下,智能手机品牌厂今年第三季生产总量达3.75亿支,较第二季成长9.2%。前六大品牌仍为三星、华为、苹果、OPPO、小米以及vivo,合计囊括全球约78%的市占。

展望第四季,虽将延续旺季表现,但考量品牌厂在年底成品库存控管上较为严谨,以及应对5G产品面市,市场进入观望期,可能影响明年第一季的需求表现。因此,集邦咨询认为品牌厂第四季的生产规划将偏向保守,预估生产总量在3.7亿支以内,较第三季略为衰退。

至于全年表现,受到中美关税争议、华为禁售令等市场不稳定因素影响,加上手机产品发展成熟导致品牌差异性不易突显,民众换机意愿降低等,今年各季的生产总量相较去年同期皆呈现小幅衰退。预估全年生产总量约14亿支,年衰退幅度为4%-5%。

中国市占扩张助力华为第三季季增13.4%,苹果受惠新机热销成长幅度居冠

第三季排名第一的三星,生产总量为7,810万支,较去年同期增长4.8%,除了直接受惠于华为在欧美市场的销售衰退外,也因A系列的推出成功,让三星可与强调高规格配置的中国品牌匹敌,竞争东南亚等海外市场。然而,因为各品牌研发能力提升,品牌间的差异不断缩小,使得三星在策略上更显谨慎,除了从产品规划着手外,今年亦开始增加委外代工项目,以取得成本竞争优势。

位居全球第二的华为,第三季生产总量为6,750万支,季增13.4%,主要受惠中国内需市占成长,而海外市场的销售也较2019年5月中禁令发布初期有所回稳。展望第四季,因为华为仍未能从实体清单中解套,影响新机在海外市场的拓展,所幸禁令发布前已上市的旧机仍可正常销售,将持续贡献海外业绩,预估第四季的生产总量可达5,500万支,然中美关系仍是影响将来表现的最大变量。

排名第三的苹果摆脱销售淡季的阴霾,第三季生产数量来到4,670万支,季增幅高达42%,为本季之冠。苹果在iPhone 11系列上有不少突破,除了海外新定价策略以及旧换新等政策外,背盖新色、三镜头、摄像质量大幅提升、电池续航力优化等,均有助其全球销量成长。展望第四季,受惠新机持续热销,生产总量将来到约6,900万支的高峰,预估iPhone 11系列占比将达77%。

守国内、攻海外成为OPPO、vivo、小米的共同目标

全球第四到第六名同样为OPPO、小米、vivo。三品牌在中国市场面临华为挤压,加上海外市场竞争激烈,坚守国内市占、突破海外既有格局成为三者的共同目标。

OPPO集团(包含OPPO、Realme、OnePlus)第三季因东南亚市场需求增加,生产总量达3,920万支,较去年同期成长23%。OPPO除了自有品牌外,子品牌Realme及OnePlus透过以在线销售为主的策略奏效,近期市占皆有成长。

排名第五的小米在旺季带动下,第三季生产总量为3,250万支,较上一季成长5.5%,主要销售市场为中国、印度以及其他的海外市场。近期小米积极投入研发,例如摄像表现、5G或是屏下指纹识别等,扭转以往强调定价优势的品牌形象。将来产品规划将以旗舰的小米系列、高性价比的红米系列以及品牌授权合作的美图系列并进。

排名第六的vivo,近期同样强调新技术的搭载,像是5G、摄像质量、极致窄边框等,而且高中低端布局日渐完善。因为vivo约有7成的销售来自中国市场,因此在华为国内市占不断扩张下,旺季的增量表现不显著。vivo第三季的生产数量仅持平第二季,达2,800万支。

2020年5G手机起飞,中国品牌厂市占将达六成

展望2020年,5G手机放量在即,因为中国政府积极推动5G商转,奠定中国品牌在5G手机市场的重要地位,以明年全球15%的5G智能手机渗透率来看,预估中国品牌的5G手机生产总量市占将达6成左右。